- Ver más

Al igual que en los mercados financieros convencionales, en el mundo de las criptoinversiones deben existir mecanismos descentralizados que permitan obtener la liquidez necesaria para comerciar con los activos.

Es aquí cuando entran en juego los pools de liquidez, que son herramientas de gran utilidad en las transacciones de criptodivisas, porque le permiten a los usuarios intercambiar los tokens sin tener que esperar por la intervención de terceros, sino que el precio se fija mediante algoritmos que analizan la oferta y la demanda.

Se trata de un mecanismo de gran peso en las finanzas descentralizadas (DeFi) y que se ejecuta a través de un fondo colectivo, el cual se maneja por medio de contratos inteligentes. En esta entrada se analiza más en detalle qué son los pools de liquidez y su importancia en la estabilidad de los precios del mercado.

¿Qué es una piscina de liquidez?

Un pool de liquidez o pis es un contrato inteligente que contiene una reserva de dos o más tokens de criptomonedas en un intercambio descentralizado (DEX). Los pools de liquidez animan a los inversores a obtener ingresos pasivos de criptodivisas que de otro modo estarían sin usar.

El procedimiento exacto para unirse a un pool de liquidez puede variar en función de la plataforma, pero el proceso suele implicar la creación de una cuenta en una plataforma financiera descentralizada (DeFi), la conexión de una cartera Ethereum a la cuenta y el depósito de dos tipos diferentes de tokens en el pool de la plataforma para formar un par comercial. (La mayoría de los pools de liquidez exigen que los cripto se depositen en pares de igual valor).

Qué hacen los pools de liquidez

Los pools de liquidez permiten a los compradores y vendedores de criptomonedas negociar tokens en un DEX sin necesidad de un libro de órdenes centralizado o un creador de mercado tradicional, como es el caso de el pool de liquidez bitcoin. En su lugar, toda la actividad comercial es gestionada por el contrato inteligente que controla el pool.

Los algoritmos del creador de mercado automatizado (AMM) del contrato determinan el precio de cada ficha y ajustan los precios en tiempo real en función de la oferta y la demanda. De este modo, se garantiza que la oferta de cada token de un pool sea siempre proporcional a la de los demás tokens del pool.

Los inversores que añaden sus tokens al pool reciben una parte de las comisiones de negociación de la bolsa o algún otro incentivo de inversión. El valor del incentivo es proporcional a la liquidez aportada por el inversor.

Historia de los pools de liquidez

En las primeras fases de DeFi, las bolsas descentralizadas utilizaban los tradicionales libros de órdenes bancarios para poner en contacto a compradores y vendedores. Este método era problemático por varias razones:

- Los libros de órdenes requerían una gran potencia de cálculo para poner en contacto a compradores y vendedores, y el proceso era lento.

- Las elevadas comisiones de gas dificultaban la participación de los pequeños operadores en el mercado.

- Los libros de órdenes tradicionales son vulnerables al front-running o inversión ventajista. Los usuarios con conexiones más rápidas podían ver y ejecutar operaciones antes que los usuarios con conexiones más lentas.

En 2017, los cofundadores de Bancor Network idearon una manera de contrarrestar estos problemas mediante la ejecución de operaciones contra la liquidez de un conjunto de activos de crowdsourcing. Este único cambio es el responsable del rápido crecimiento de DeFi.

La importancia de los pools de liquidez

Los pools de liquidez desempeñan un papel importante en los protocolos de préstamo de blockchain, la agricultura del rendimiento, los seguros en la cadena y los protocolos de juego.

Las finanzas tradicionales (TradFi) tienen que emparejar a un comprador con un vendedor antes de que pueda completarse una transacción. En cambio, las plataformas DeFi pueden ejecutar automáticamente una operación con la liquidez del fondo de la plataforma.

Esto es importante porque significa que las plataformas DeFi no necesitan hacer coincidir el precio esperado de una operación con el precio ejecutado. Si el precio ejecutado de la operación es superior al precio esperado, el comprador simplemente recibirá menos tokens de los esperados, y el vendedor recibirá más tokens. Esto se denomina deslizamiento o bajada.

Para compensar las posibles pérdidas causadas por el deslizamiento, el pool cobra una pequeña comisión por cada transacción y reparte la comisión entre los proveedores de liquidez en una proporción proporcional a su participación en el pool.

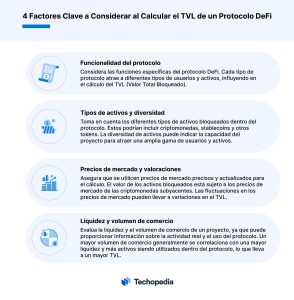

Valor total bloqueado

La liquidez DeFi se expresa normalmente en términos de valor total bloqueado (TVL). TVL representa el valor total de los activos bloqueados en una plataforma DeFi en particular. Normalmente, esto incluye la cantidad de criptomoneda bloqueada en contratos inteligentes, así como cualquier otro activo que la plataforma haya tokenizado.

TVL es una métrica importante para los protocolos DeFi porque proporciona a los inversores una indicación de la liquidez general de una plataforma.

Por lo general, se considera que las plataformas con mayor TVL tienen más potencial de crecimiento que las plataformas con menor TVL.

Riesgos

Aunque los pools de activos líquidos ofrecen a los usuarios la oportunidad de obtener un rendimiento de criptomonedas que de otro modo estarían sin usar, su uso para generar ingresos pasivos también conlleva riesgos.

- Una vez que los activos se han añadido a un fondo de liquidez, son controlados por un contrato inteligente. Si un actor malicioso consigue acceder a un contrato inteligente que controla un fondo de liquidez, podría robar todos los fondos del fondo.

- Si los desarrolladores de contratos inteligentes se conceden a sí mismos permiso para cambiar las reglas que rigen el fondo común, siempre existe el riesgo de que el desarrollador manipule el contrato para su propio beneficio alterando la estructura de tarifas, la proporción de tokens u otros parámetros clave del fondo común.

- Si la proporción de tokens en un pool de liquidez se vuelve desigual debido a cambios significativos en el precio, el proveedor de liquidez (LP) podría enfrentarse a la pérdida permanente, o temporal, de sus activos invertidos.

Es importante que los inversores sean conscientes de los riesgos y tomen las medidas adecuadas para proteger sus inversiones. Esto incluye realizar la diligencia debida antes de invertir en un pool.

Buenas prácticas

Antes de invertir en un pool, los proveedores de liquidez deben investigar a fondo la plataforma en cuestión y el propio pool.

Entre las mejores prácticas para garantizar que las normas de liquidez de un pool sean justas y predecibles y que los intereses de los proveedores de liquidez estén protegidos se incluyen:

- Buscar pools que tengan un alto volumen de negociación y una cantidad significativa de liquidez;

- Comprobar si el fondo de activos líquidos está respaldado por una sólida comunidad de desarrolladores y cuenta con una base de usuarios activa;

- Comprobar las credenciales del equipo de la plataforma;

- Leer los libros blancos y el contenido del sitio web del equipo;

- Buscar opiniones de otros usuarios;

- Asegurarse de que el fondo de liquidez tiene una estructura de gobierno y unos procesos de toma de decisiones transparentes;

- Buscar pruebas de que el fondo de liquidez se ha sometido a auditorías de seguridad independientes.

¿Para qué sirve un pool de liquidez?

En el mundo de las finanzas descentralizadas (DeFi) y las criptomonedas, el pool de liquidez es un concepto fundamental, ya que se trata de un mecanismo sencillo y eficiente que sirve para que los usuarios intercambien monedas de manera descentralizada. Por lo tanto, sus principales usos y funciones son los siguientes:

- Facilita el intercambio de criptomonedas: esto ocurre porque el pool contiene fondos depositados por los usuarios, que son pares de diferentes criptomonedas. Dichos fondos se utilizan para garantizar los intercambios sin la necesidad de la presencia de un exchange centralizado.

- Mejora la eficiencia del mercado: al proporcionar liquidez en un mercado, los pools permiten que las transacciones se ejecuten más rápidamente y con menos deslizamiento de precios, lo mantiene un orden en el mercado y evita la especulación o escasez.

- Permite obtener una fuente de ingresos pasivos: otro de los usos de los pool de liquidez es que los proveedores de liquidez, es decir, aquellos que depositan sus activos en el pool, pueden obtener una parte de las comisiones generadas por el intercambio de tokens dentro del pool.

Asimismo, es una estrategia financiera que permite la implementación de nuevos productos y servicios en DeFi, incluidos los préstamos descentralizados, las plataformas de yield farming, y más, promoviendo así la innovación permanente.

¿Cómo funciona un pool de liquidez?

El funcionamiento del los pools de liquidez, aunque simple en su esencia, en verdad es muy efectivo, ya que mantiene el equilibrio del mercado a través de las finanzas descentralizadas a través de una comunidad activa y colaborativa.

Por medio de los denominados «Proveedores de liquidez», que son inversores que depositan sus tokens en la piscina de liquidez o pool, se logra activar una cantidad de LP tokens o Liquidity Pool Tokens que adquieren valor por medio de la oferta y la demanda.

Los LP tokens pueden ser retirados por los usuarios cuando lo deseen, pero ya han creado un flujo de liquidez a través de los contratos inteligentes que permite los intercambios, a la vez que logran el equilibrio del mercado y limitan la especulación.

La base de este proceso es el Creador de Mercado Automatizado (AMM), que logró sustituir el convencional libro de órdenes, para emparejarlo con entradas y salidas (oferta y demanda).

Además, las funciones principales del pool de liquidez se puede resumir en estos procesos:

- Préstamos de tokens descentralizados entre la red de usuarios.

- Intercambio sin intervención de terceros, sino por medio de algoritmos especializados.

- Creación de un mercado estable para el intercambio de liquidez.

- Generación de yield farming o agricultura de rendimiento para generar recompensas.

Unido a eso, los inversionistas pueden explorar otras formas de trader para gestiones adicionales.

Fondos de liquidez populares

En la actualidad, muchas plataformas descentralizadas utilizan pools de liquidez para negociar activos digitales de forma automatizada y sin permisos. Entre las plataformas más populares que centran sus operaciones en pools de liquidez se incluyen:

Uniswap: Uniswap es un intercambio descentralizado que opera en la blockchain de Ethereum y permite a los usuarios negociar cualquier token ERC-20. Uniswap tiene varios pools de liquidez. Algunos de sus pools más populares admiten intercambios ETH/USDT, ETH/DAI y ETH/USDC.

Curve: Curve es un intercambio descentralizado que se especializa en stablecoins y proporciona un comercio de bajo deslizamiento para activos con valores similares. Curve tiene varios pools de liquidez. Algunos de sus pools más populares admiten BTC/renBTC/wBTC/sBTC y USDT/USDC/DAI.

Balancer: Balancer es un exchange descentralizado que permite a los usuarios crear pools de liquidez personalizados con hasta ocho tokens. Algunos de los pools más populares de Balancer son ETH/USDC/DAI/WBTC, WBTC/renBTC/sBTC y LINK/ETH.

SushiSwap: es un intercambio descentralizado que ofrece pools de liquidez con incentivos de cultivo de alto rendimiento para los proveedores de liquidez. Algunos de los pools más populares de SushiSwap son ETH/USDC, ETH/USDT y ETH/WBTC.